Automatisoi KYC-rutiinit, jotta tilintarkastukseen jää enemmän aikaa

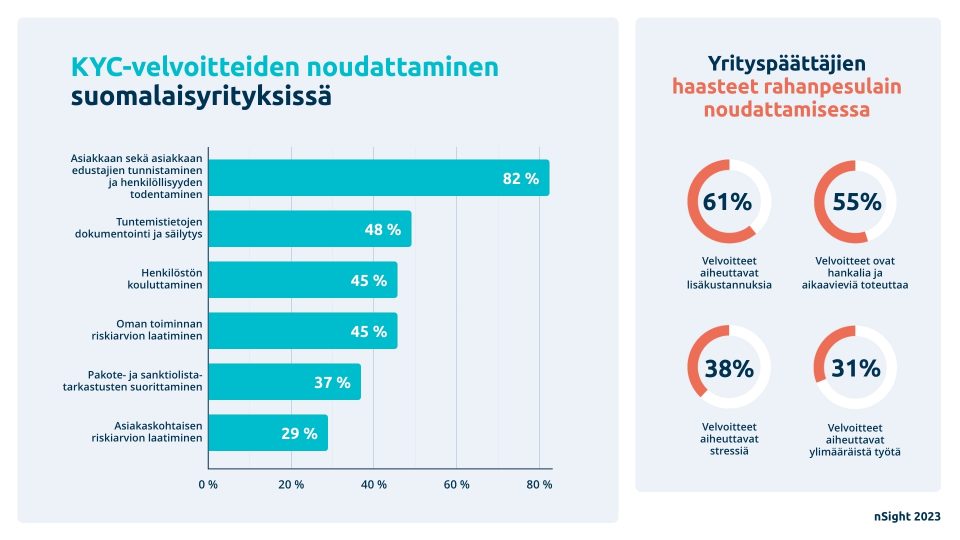

Tilintarkastaja ei säikähdä rahanpesulain tuomia velvoitteita. Taustojen tunteminen ja riskien paikantaminen on ammattiosaamisen kovaa ydintä. Haastavaa on sen sijaan järjestää työrutiinit mahdollisimman tehokkaasti, kun vaatimusten määrä kasvaa ja asiakkaita on paljon.

Päivittyvä rahanpesulaki säätelee asiakkaiden tunnistamisen prosesseja entistä tarkemmin. Muutoksen myötä ilmoitusvelvollisten, kuten tilintarkastajien, täytyy seurata ajantasaisesti muun muassa pakotelistoja ja jäädyttämispäätöksiä. Asiakastietoja on verrattava näihin säännöllisesti. Muutos kytkee pakotelainsäädännön ensimmäistä kertaa yhteen rahanpesulain kanssa.

Rahanpesulaki velvoittaa myös laittamaan asiakkaan tuntemisen (KYC, know your customer) toimintaperiaatteet ja menettelytavat ojennukseen. Tilintarkastajalla on velvollisuus osoittaa viranomaiselle, että hänellä on käytössään menetelmät ja sisäisen valvonnan prosessit lain velvoitteiden täyttämiseen.

Asiakkaiden suuri määrä haastaa tilintarkastajan ajankäyttöä

Lakimuutokset eivät varmasti jää tähän. Rahanpesun kitkemiseksi tarvitaan yhä enemmän työtä, joten ilmoitusvelvollisten to do -lista tulee kasvamaan jatkossakin.

Kun tunteja on käytössä vähän, asiakasyritysten tuntemiseen ja seurantaan pitää löytää ripeät, mutta luotettavat tavat.

Tilintarkastajalla voi olla jopa satoja asiakkaita hoidettavanaan. Määrä on selvästi suurempi kuin esimerkiksi kirjanpitäjällä. Asiakkaan tuntemisen velvoitteet ovat kuitenkin samat kaikille ilmoitusvelvollisille. Kun tunteja on käytössä vähän, asiakasyritysten tuntemiseen ja seurantaan pitää löytää ripeät, mutta luotettavat tavat.

Jos rahanpesulain asettamat KYC-velvoitteet on tähän asti hoidettu manuaalisten tarkistuspyyntöjen tai Excel-dokumenttien varassa, käy työtaakka jatkossa mahdottomaksi kantaa. Pelkästään päivittyvien pakotelistojen seuraamiseen kuluisi kohtuuttomasti työaikaa.

Käydään seuraavaksi läpi kolme tapaa automatisoida tilintarkastajan työhön kuuluvia rutiinitehtäviä.

1. Nopeuta KYC-tietojen keräämistä automaatiolla

Rahanpesulaki velvoittaa selvittämään jokaisesta asiakkaasta tiettyjä tuntemistietoja, joihin tilintarkastuslaki ei ota kantaa. Tällaisia ovat tosiasilliset edunsaajat sekä asiakkaan tai edunsaajien poliittinen vaikutusvalta.

- Tosiasiallisia edunsaajia ovat kaikki luonnolliset henkilöt, jotka omistavat yrityksestä yli 25 prosenttia. Jos tällaisia edunsaajia ei voida osoittaa, edunsaajana on yrityksen hallitus tai toimitusjohtaja. Usein nämä tiedot löytyvät Patentti- ja rekisterihallituksen ylläpitämän kaupparekisterin edunsaajatiedoista. Mutta mitä mutkikkaampia ovat omistusjärjestelyt, tai mitä kauemmas Suomen rajojen yli asiakkaan toiminta ulottuu, sitä enemmän selvittely vie aikaa.

- Poliittinen vaikutusvaltaisuus selvitetään kysymällä asiakkaalta, täyttääkö hän tietyt laissa määritellyt kriteerit.

KYC-prosessia varten suunniteltu ohjelmisto huolehtii ensinnäkin siitä, ettei mikään lain velvoitteiden täyttämisestä unohdu. Sen lisäksi työtä nopeuttaa, että selvityspyynnöt voi lähettää kymmenille tai sadoille asiakkaille yhtä aikaa. Ja kun KYC-ohjelmisto automatisoi tietojen hakua ja päivittämistä, tilintarkastajalla jää enemmän aikaa harvinaisten, monimutkaisten tapausten taustojen selvittämiseen.

2. Säästä työaikaa kokonaiskuvan ja raporttipohjien avulla

Kuten alussa mainittiin, laki vaatii, että ilmoitusvelvollisilla on tehokkaat menettelytavat, toimintaperiaatteet ja sisäinen valvonta KYC-velvoitteiden täyttämiseen.

Ei enää riitä, että tilintarkastaja tai tilintarkastusyhteisö seuraa pakote- ja rahanpesulainsäädäntöä. Ilmoitusvelvollisen on tarvittaessa osoitettava viranomaiselle, että pakotelistojen seuranta on kytketty KYC-prosessiin, ja kerrottava, millä menetelmällä niin on tehty.

Millainen sitten on paras menetelmä tilintarkastajien KYC-velvoitteiden kuittaamiseen?

Se voi olla monimutkainen kokonaisuus tilintarkastusasiakirjoja, niitä täydentäviä dokumentteja, taulukoita, kalenterimuistutuksia sekä sähköisen tunnistautumisen ja allekirjoitusten palveluita. Se voi olla kovalevyn kulmalle kirjoitettu riskiarvio, joka pitäisi muistaa päivittääkin joskus.

Suoraviivaisempi, työaikaa säästävä vaihtoehto on ohjelmisto, joka on erikseen suunniteltu KYC-prosesseja helpottamaan. Tietojen keruun automatisoinnin lisäksi ohjelmisto muun muassa hälyttää siitä, jos asiakas ei anna vastauksia useiden kyselyiden jälkeenkään, sekä muistuttaa, kun on asiakkaan KYC-tiedot täytyy päivittää ajan tasalle.

Varmista, että KYC-ohjelmistosi tarjoaa kattavan kokonaiskuvan asiakkaiden tuntemistiedoista. Jatkuvasti päivittyvä näkymä asiakaskuntaan helpottaa rahanpesulain vaatiman riskiarvion tekemistä ja ylläpitämistä, ja valmiit raporttipohjat nopeuttavat velvoitteiden hoitamista. Ilman näitä raportti- ja yhteenveto-ominaisuuksia on todella työlästä koota viranomaisen pyytämät tiedot tarkastusta varten.

3. Turvaa KYC-tietojen lainmukainen säilytys

Tilintarkastuslaki ohjaa tilintarkastusasiakirjojen säilyttämistä, rahanpesulaki taas rahanpesulain nojalla kerättyjen tietojen säilyttämistä. Se tarkoittaa, että tilintarkastajan on säilytettävä osa tiedoista esimerkiksi kuuden vuoden, toiset viiden vuoden ajan.

Henkilötietoja suojaava GDPR-lainsäädäntö puuttuu sekin tietojen säilytykseen: Ohjeellisia säilytysaikoja ei saa alittaa, mutta toisaalta mappiin ei saa jäädä henkilötietoja enää tarpeellisen säilytysajan jälkeen. Jos tilintarkastaja säilyttää kaikkia asiakastietoja yhdessä paikassa, on mahdotonta erottaa säilytettäviä ja tuhottavia tietoja toisistaan.

Siksi asiakkaan tuntemiseen ja rahanpesulakiin liittyvät tiedot on syytä säilyttää erillään muista tilintarkastusaineistoista. KYC-prosessien hoitamiseen erikoistunut ohjelmisto myös muistuttaa automaattisesti määräajan koittaessa, että tallennetut tiedot täytyy poistaa.

Kiinnitä ohjelmistoa valitessasi huomiota palveluntarjoajan tietoturvakäytäntöihin. Ovathan KYC-kumppanisi hartiat tarpeeksi leveät? Asiakkaan tuntemistiedot, kuten tosiasiallisten edunsaajien henkilötiedot, ovat arkaluontoista dataa, jonka säilytyksen täytyy olla ehdottomasti turvallisissa käsissä.

Jos tilintarkastaja säilyttää kaikkia asiakastietoja yhdessä paikassa, on mahdotonta erottaa säilytettäviä ja tuhottavia tietoja toisistaan.

Automaation lisääminen vahvistaa tilintarkastuksen asiakastuottoa selvästi

Tilintarkastaja laskuttaa yhtä asiakasta vuoden aikana euroissa mitattuna yleensä selvästi vähemmän kuin saman asiakkaan kirjanpitäjä. Asiakkaan tuntemisen velvoitteet ovat silti sekä kirjanpitäjälle että tilintarkastajalle samat, ja kummankin täytyy dokumentoida KYC-toimenpiteensä yhtä tarkasti.

Luotettavan KYC-ohjelmiston käyttö hyödyttää kaikkia ilmoitusvelvollisia. Se on kuin turvaverkko, joka varmistaa, että rahanpesulain monet eri velvoitteet tulevat varmasti hoidetuiksi. Tilintarkastajille, jolla on käytössään vain vähän työtunteja yhtä asiakasta kohti, säästetyllä ajalla ja rahalla on erityisen paljon väliä. Tehokkaan KYC-ohjelmiston tuomat hyödyt skaalautuvat työssä nopeasti.

Varaa esittely ja näet, miten Netvisor KYC nopeuttaa tilintarkastajan työtä.