Rahanpesulaki – Keitä se koskee?

Mikä on AML ja miten se liittyy rahanpesulakiin? Entä miten AML ja rahanpesulaki vaikuttavat tiettyjen yritysten ja niiden työntekijöiden toimintaan? Artikkelin luettuasi tiedät vastaukset näihin kysymyksiin.

Huom. Bloggaus on kirjoitettu 2/2024 silloisen tiedon perusteella. Tutustu rahanpesulakiin tarkemmin ja tarkista viimeisin tieto Finlexin verkkosivustolla »

Sisällysluettelo:

- Rahanpesulaki ja AML: mistä on kyse ja keitä laki koskee?

- Mitä AML tarkoittaa?

- Mikä on rahanpesulaki?

- Millaisia yrityksiä AML ja rahanpesulaki koskevat?

- Mitä ilmoitusvelvollisuus tarkoittaa?

- Mikä on KYC-prosessi?

- Yleisiä kysymyksiä AML:stä ja rahanpesusta

Rahanpesu on termi, josta tulee monelle ensimmäisenä mieleen kultakäätyisten mafiahemmojen hämäräperäiset touhut. Aloitetaan siis ihan perusteista: mitä rahanpesu tarkalleen ottaen tarkoittaa?

Mitä rahanpesu tarkoittaa?

Suomen lain mukaan rahanpesu on toimintaa, jossa

- otetaan vastaan

- käytetään

- muunnetaan

- luovutetaan

- siirretään

- välitetään tai

- pidetään hallussa rikoksella hankittua omaisuutta, rikoksen tuottamaa hyötyä tai näiden tilalle tullutta omaisuutta.

Eli jos tuttava, naapuriyritys tai oikeastaan ihan kuka vaan tarjoaa sinulle tuotteita ilmaiseksi tai poikkeuksellisen hyvällä hinnalla (“only for you my friend”), pitäisi hälytyskellojen kilkattaa ja kovaa. Tällöin on syytä epäillä, että tuotteet ovat peräisin jostain hämärähommeleista – eli ne on hyvin mahdollisesti varastettu tai ne ovat väärennöksiä. Ja jos ostat ja/tai myyt näitä tuotteita eteenpäin, saatat syyllistyä rahanpesuun.

Rahanpesusta on kyse myös silloin, kun rikoksentekijää avustetaan edellä mainituilla tavoilla, jotta tämä välttyisi oikeudellisilta seuraamuksilta. Eli jos suostut säilyttämään tällaisia tuotteita omassa varastossasi, avustat rahanpesussa.

Lisäksi rahanpesua on toiminta, jossa peitetään tai häivytetään

- rikoksella hankittua omaisuutta

- rikoksen tuottamaa hyötyä tai

- näiden tilalle tulleen omaisuuden todellista luonnetta, alkuperää, sijaintia tai siihen kohdistuvia määräämistoimia tai oikeuksia.

Myös toisen henkilön avustaminen tällaisessa peittämisessä tai häivyttämisessä lasketaan rahanpesuksi. Syyllistyt siten rahanpesuun, jos vinkkaat only for you my friend -hintaisesta tavarasta yrittäjäkollegalle, joka ostaa tuotteita (vaikka et siis olisi itse tavaran kanssa missään tekemisissä muuten).

Lyhyesti sanottuna syyllistyt rahanpesuun, jos otat vastaan rikollisesti hankittua eli likaista rahaa tai tavaraa ja autat näin peittelemään sen alkuperää.

Eli hämärähommistahan rahanpesussa on kyse, ihan niin kuin arveltiinkin.

Mitä AML tarkoittaa?

AML eli Anti-Money Laundering tarkoittaa rahanpesun torjuntaa. Käytännössä AML on sitä, että epäilyttäviä toimia seurataan ja niistä raportoidaan eteenpäin.

AML-työtä tekevät lainsäätäjien lisäksi viranomaiset sekä ilmoituksia tekevät yritykset ja yksityishenkilöt.

Rahanpesu on usein kansainvälistä toimintaa. Rahanpesua koskeva kansainvälinen sääntely alkoikin jo 1990-luvun alussa. Suomen olisi mahdotonta taistella rahanpesua vastaan yksinään, joten onneksi saamme vetoapua EU:lta.

Nykylainsäädäntömme perustuu EU:n AML-direktiiveihin, joiden tehtävänä on suojella unionin jäsenmaita rahanpesulta ja terrorismiin ja sen rahoittamiseen liittyviltä talousrikoksilta.

Valitettavasti EU:llakaan ei ole riittävästi muskeleita rahanpesua vastaan. Siksi kansainvälinen yhteistyö ja koordinointi on välttämätöntä. EU:n AML-direktiivi perustuu muun muassa OECD:n alaisen The Financial Action Task Forcen eli FATF:n suosituksiin.

Kyse on siis maailmanlaajuisesta taistelusta hyvän ja pahan välillä, ja moni yritys ottaa osaa taisteluun lain velvoittamana.

Nyt ehkä heräsi kysymys, että kuuluuko rahanpesun torjunta sinun yrityksesi/työpaikkasi velvollisuuksiin? Et joudu olemaan kauan jännityksessä: käydään pian läpi, mitä toimialoja AML koskee ja mitä se velvoittaa tekemään.

Mutta ensin vielä tietoa rahanpesulaista ja mitä se tarkoittaa meillä Suomessa.

Mikä on rahanpesulaki?

Suomen rahanpesulaki eli virallisemmin Laki rahanpesun ja terrorismin rahoittamisen estämisestä perustuu EU:n neljänteen rahanpesudirektiiviin (2015). Tähän asti Suomessa oli voimassa vuonna 2008 säädetty rahanpesulaki. Direktiivin seurauksena säädettiin uusi rahanpesulaki vuonna 2017, ja siihen on tehty muutoksia vuosina 2019 ja 2023.

Tutustu rahanpesulakiin tarkemmin »

Rahanpesulain tarkoitus on

- estää rahanpesua ja terrorismin rahoittamista sekä

- paljastaa ja selvittää rahanpesuun ja terrorismin rahoittamiseen liittyviä tekoja

- jäljittää ja saada takaisin rikoksilla saavutettuja hyötyjä

Tässä vaiheessa saatat havahtua ihmettelemään, miten terrorismin rahoittaminen liittyy asiaan. Rahanpesulaki tosiaan sisältää myös terrorismin rahoittamiseen liittyvän – tai oikeammin sen estämiseen liittyvän – näkökulman.

Terrorismin rahoittaminen on toimintaa, jossa suoraan tai välillisesti annetaan tai kerätään varoja terrorismia varten. Käytännössä terroristi-iskut vaativat yleensä hyvin pieniä rahamääriä, joten kyse ei välttämättä ole kymmenien tuhansien eurojen siirroista, jotka voisivat herättää kysymyksiä.

Vaikka terrorismin rahoittamisen estäminen on olennainen osa rahanpesulakia, jätetään se yleensä mainitsematta varsinkin arkisessa puheessa. Näin siksi, että lain nimi sellaisenaan olisi liian pitkä ja rahanpesulaki on yksinkertaisempi termi käyttää. Tästä syystä myös tässä artikkelissa puhutaan simppelisti rahanpesulaista.

Lain noudattamista valvovat Suomessa Finanssivalvonta, Poliisihallitus, Patentti- ja rekisterihallitus, aluehallintovirasto (AVI) sekä Suomen Asianajajaliitto.

Rahanpesusta voidaan lain mukaan määrätä rike- tai seuraamusmaksu, tai tuomita vankeuteen enintään kahdeksi vuodeksi.

Millaisia yrityksiä AML ja rahanpesulaki koskevat?

Rahanpesun torjuntatyössä isoa roolia esittävät yritykset ja henkilöt, jotka voivat tunnistaa rahanpesuun ja terrorismin rahoittamiseen liittyviä riskejä omien asiakkaidensa toiminnassa.

Yritykset eivät kuitenkaan voi itse valita, haluavatko ottaa osaa AML-taisteluun. Rahanpesulaki nimittäin velvoittaa tietyillä aloilla toimivat elinkeinonharjoittajat muun muassa laatimaan riskiarvion omaan ja asiakkaidensa toimintaan liittyvistä väärinkäytösriskeistä sekä tunnistamaan ja tuntemaan asiakkaansa.

Näitä yrityksiä ovat mm. pankit ja muut rahoitusalan toimijat, tilitoimistot, laki- ja asianajotoimistot ja kiinteistönvälittäjät – eli yritykset, joiden toimialaan tai joiden asiakkaiden toimialaan liittyy kohonnut rahanpesurikosten riski.

Näitä yrityksiä ja elinkeinonharjoittajia kutsutaan ilmoitusvelvollisiksi.

- Tilitoimistot ja tilintarkastuspalvelut

- Asianajotoimistot

- Yrityspalveluiden, kuten veronvalvonnan tarjoajat

- Kiinteistönvälittäjät

- Luotonantajat

- Vakuutusyhtiöt

- Taidekauppiaat

- Yli 10 000 euron käteismaksuja vastaanottavat yritykset (mm. autokauppa, korujen tai kellojen myynti)

Rahanpesulaki koskee muun muassa näitä toimialoja ja yhtiöitä:

Jos et ole varma, onko sinun yrityksesi ilmoitusvelvollinen, lue lisää asiasta Finlexin verkkosivuilta »

Mitä tarkoittaa rahanpesulaissa mainittu ilmoitusvelvollisuus?

Rahanpesulain ilmoitusvelvollisuus koskee käytännössä kaikkia, jotka tekevät rahaan liittyviä toimenpiteitä yritysten tai yksityishenkilöiden puolesta.

Ilmoitusvelvollinen tarkoittaa yritystä tai muuta oikeushenkilöä, jonka täytyy todentaa ja tuntea asiakkaansa, huomata epäilyttävä toiminta ja ilmoittaa siitä viranomaisille.

Rahanpesulaissa säädetään velvollisuuksista, joita ilmoitusvelvollisen on noudatettava.

Ilmoitusvelvollisen yrityksen tulee lain mukaan

- sen työntekijät tuntevat rahanpesulain velvoitteet ja osaavat noudattaa niitä päivittäisessä liiketoiminnassa

- huolehtia, että sen työntekijät ymmärtävät, mitä rahanpesu on ja että he tunnistavat tällaiset tapaukset

- laatia omaa toimintaa koskeva rahanpesun riskiarvio (jota tulee päivittää säännöllisesti)

- tunnistaa ja tuntea omat asiakkaat eli huolehtia KYC-prosessista

- seurata asiakkaiden toimintaa koko asiakassuhteen keston ajan (ei siis vain kertaluonteisesti)

- selvittää asiakkaan poikkeavien liiketoimien perusteita ja tarkoitusta

- tehdä ilmoitus rahanpesun selvittelykeskukselle,

- jos asiakkaalla havaitaan epäilyttäviä liiketoimia (jotka vaikuttavat epäilyttäviltä vielä em. selvityksen jälkeen) tai

- jos keskeytät liiketoimen sen epäilyttävyyden takia.

Vuonna 2023 uudistettu rahanpesulaki määrää, että jokaisella ilmoitusvelvollisella tulee olla menetelmät tarkistaa, onko osapuolen nimi pakote- tai sanktiolistalla. Menetelmien tulee olla selvästi dokumentoidut ja mahdollisissa tarkastuksissa viranomaiset voivat vaatia tästä dokumentaation.

Koska pakotelistat päivittyvät jatkuvasti, ei kertaluontoinen tarkistus riitä, vaan seurannan tulee olla jatkuvaa.

Jos kuulut ilmoitusvelvollisten joukkoon, voi viranomainen koska tahansa tehdä pistotarkastuksen varmistaakseen, että toimintasi on lain vaatimusten mukaista. Räikeistä puutteista on seurannut suuria, yli 10 000 euron maksuja.

Lue lisää asiakkaiden tunnistamisesta ja tuntemisesta »

Mikä KYC-prosessi ja miten se liityy AML:ään?

KYC on lyhenne sanoista Know Your Customer (suomeksi: tunne asiakkaasi). KYC eli ns. kycittäminen koskee jo aiemmin mainittujen toimialojen yrityksiä, joiden asiakaslistoilla saattaa hyvin todennäköisesti lymyillä rahanpesua harjoittavia henkilöitä.

Asiakkaan tunteminen tarkoittaa sitä, että ilmoitusvelvollisten on tunnettava asiakkaansa toimintaa ja taustoja niin laajasti kuin asiakassuhde edellyttää. Ei siis riitä, että tunnistat asiakkaasi kenkäkauppias Marja-Liisaksi. Sinun pitää tarkistaa sekä Marja-Liisan henkilöllisyystiedot että hänen yrityksensä taustat. Vain näin voit tunnistaa, jos kenkäkaupan taustalla on jotakin hämärää.

Kycittäminen on siis toimintatapa, joka auttaa ehkäisemään rahanpesua – eli toimimaan AML:n mukaan. Osa KYC-prosessia on se, että tehdyt toimenpiteet dokumentoidaan.

Jos vastuun painava taakka kirvoitti tässä vaiheessa hikikarpaloita otsalle, on meillä tarjota sinulle lohtua: pyörää ei tarvitse keksiä kokonaan alusta, vaan apuun rientää nimenomaan tähän tarpeeseen luotu KYC-prosessi.

KYC-prosessi on sarja toimenpiteitä, joiden avulla tunnistat ja tunnet omat asiakkaasi lain edellyttämällä tavalla.

KYC-prosessiin kuuluvat seuraavat toiminnot:

- asiakkaan tunnistaminen eli tuntemistietojen kerääminen

- riskiarvion laatiminen

- epäilyttävästä liiketoiminnasta ilmoittaminen

- tuntemistietojen säännöllinen tarkastaminen sekä

- henkilöstön kouluttaminen ja ohjeistus.

Lue tarkemmin KYC-prosessin eri vaiheista »

Yleisiä kysymyksiä AML:stä ja rahanpesusta

Mitä ovat rahanpesulain viimeisimmät muutokset?

Rahanpesulain olennaisimmat muutokset liittyvät pakote- ja jäädytyslistojen seurantaan.

Ilmoitusvelvollisten tulee seurata säännöllisesti sekä asiakkaiden tietoja että pakotelistoja ja jäädyttämispäätöksiä. Myös asiakkaan tuntemisvelvollisuus laajentui. Jatkossa ilmoitusvelvollisilla tulee olla selvät toimintaperiaatteet ja menettelytavat, jotta he varmasti noudattavat lain asettamia velvoitteita.

Keskeinen muutos on myös se, että AVIlla ja muilla valvovilla viranomaisilla on nyt entistä laajemmat valtuudet tehdä tarkastuksia ja valvoa, että lakia noudatetaan.

Lue myös: Pakotesääntely tiukentui – uhkana entistä suuremmat sakot

Mitä hyötyä AML:stä on yrityksille?

AML suojelee meitä kaikkia rahanpesulta ja terrorismia rahoittavalta toiminnalta, jotka etenkin kiristyneen maailmanpoliittisen tilanteen myötä ovat nousseet entistä enemmän tapetille. Esimerkiksi pakotteita pyritään kiertämään eri tavoin, ja AML tarjoaa työkaluja kiertoteiden nitistämiseen.

AML on myös tapa osoittaa yhteiskuntavastuuta. On vastuullista huolehtia siitä, ettei omalla toiminnalla mahdollista rahanpesua tai terrorismin rahoitusta.

Mitä seuraa, jos en hoida AML-velvollisuuksiani?

Jos laiminlyö rahanpesulaissa mainitut velvollisuudet, voi tästä pläjähtää erilaisia seuraamuksia sen mukaan, millainen laiminlyönti on kyseessä:

- Julkinen varoitus: annetaan lievimmistä laiminlyönneistä.

- Henkilö- tai yrityskohtainen rikemaksu: luonnolliselle henkilölle 500–10 000 € ja yritykselle 1 000–100 000 €, riippuen laiminlyönnin laadusta, laajuudesta, ja kestosta.

- Seuraamusmaksu: Vakavimmista rikkomuksista määrätään maksettavaksi enimmillään kaksi kertaa saatua hyötyä vastaava määrä tai miljoona euroa, riippuen kumpi on suurempi. Voi kohota myös useaan miljoonaan euroon.

AML-velvollisuuksista laistamisella on rahan menetyksen lisäksi muitakin seurauksia. Puskaradio on yllättävän tehokas viestintäväline, etkä todennäköisesti ainakaan hyödy maineesta, jonka mukaan et hoida lain vaatimia velvoitteita.

Ja jos asiakkaasi jää kiinni rahanpesusta, joudut joka tapauksessa osalliseksi tutkinnassa. Siinä vaiheessa on niin sanotusti kycci jo lentänyt tuulettimeen ja on myöhäistä vedota tietämättömyyteen.

Kannattaa siis noudattaa sääntöjä ja pitää oma pääty puhtaana. Kun hoitaa velvollisuudet, ei tarvitse jännittää viranomaisten yhteydenottojen takia.

Valvotaanko AML-velvollisuuksien noudattamista?

Aikaisemmin rahanpesua valvottiin Suomessa melko vähän, ja siitä syystä sanktioitakaan ei jaettu merkittävästi. Suomi nostettiin jopa FATF:n raportissa esille maana, jolla hyvin pienet resurssit rahanpesun valvontaan.

Viranomaiset ovat kuitenkin aktivoituneet valvonnassaan. Esimerkiksi ilmoitusvelvollisten tekemiä riskiarvioita on valvottu aiempaa tarkemmin. Vuonna 2022 jopa puolet tarkastuksista johti sanktioharkintaan.

Vuosina 2022–2023 aikana AVI teki tarkastuksen kymmeneen tilitoimistoon. Näistä vain kahdessa todettiin pääosin noudatettavan rahanpesulakia – ja niidenkin toiminnasta löydettiin puutteita.

Valvova viranomainen ei siis tarkista vain pankkeja tai muita isoja finanssialan toimijoita, vaan valvontaa tehdään myös muilla toimialoilla.

Miksi kaikki yritykset eivät noudata rahanpesulakia?

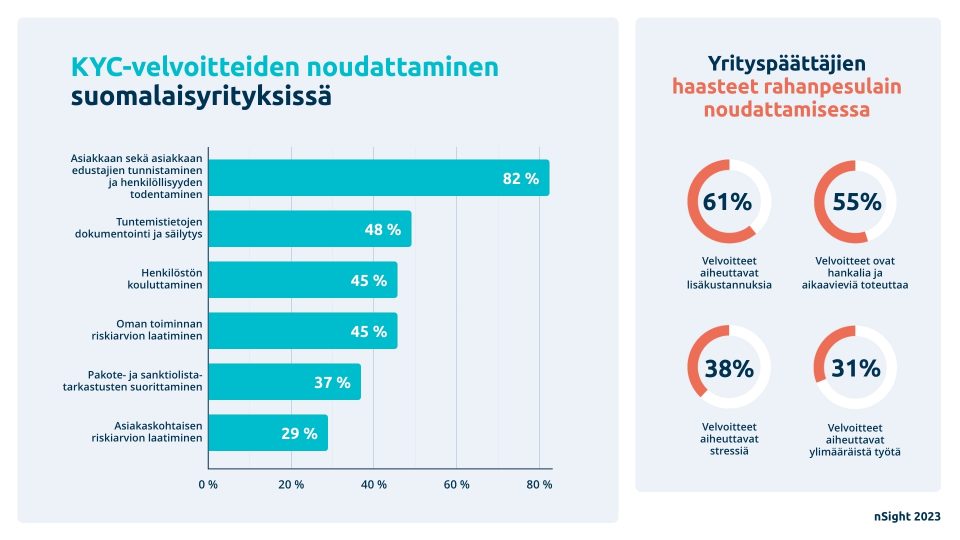

Netvisor KYC -palvelun teettämän tutkimuksen perusteella rahanpesulakia ei noudateta, koska se koetaan monimutkaiseksi. Yli puolet vastaajista koki, että lain noudattaminen on työlästä ja vaikeaa.

Tämä johtunee siitä, että suuri osa kyselyyn vastanneista hoiti KYC-tietonsa manuaalisesti – esimerkiksi paperilomakkeilla ja kaivamalla tietoa julkisista lähteistä ja rekistereistä. Kyselyyn vastanneista yrityksistä vain 9 % hoitaa asiakkaan tuntemisen digitaalisella palvelulla.

Lue lisää: Finanssialan omat näkemykset ja todellisuus rahanpesulain noudattamisessa eroavat kuin yö ja päivä

Miten usein rahanpesulakia päivitetään?

Meillä ei ole kristallipalloa, mutta lähihistoriassa lakia on päivitetty melko usein (Suomeen saatiin uusi rahanpesulaki vuonna 2017. Sen jälkeen muutoksia on tehty muutoksia vuosina 2019 ja 2023.)

Onko rahanpesu ja terrorismin rahoittaminen yleistä?

Rahanpesua ja terrorismin rahoittamista tapahtuu myös Suomessa. Esimerkiksi huumerikollisuuden myötä myös Suomessa asuvilla henkilöillä on yhteyksiä maihin, joissa terrorismi on yleistä.

Miten toimin, jos epäilen rahanpesua?

Jos epäilyksesi heräävät, kannattaa ilmoitus asiakkaan liiketoimista tehdä matalalla kynnyksellä. Sinun ei tässä vaiheessa tarvitse olla varma siitä, että väärinkäytöksiä on tapahtunut.

- Ilmoitusvelvolliset tekevät ilmoituksen epäilystä rahanpesun selvittelykeskukselle.

- Yksityishenkilö voi ilmoittaa epäilyttävästä toiminnasta poliisin Nettivinkki-palvelussa tai lähettämällä sähköpostia osoitteeseen [email protected].

Älä murehdi, onko epäilysi aiheeton. Joskus mitättömältä vaikuttava vinkki voi johtaa tuottoisille apajille.

Lue lisää: Viranomainen toivoo tilitoimistoilta ilmoituksia nykyistä matalammalla kynnyksellä

Mistä löydän apua KYC-prosessiin?

Kerromme KYC-prosessista kaiken tarvittavan artikkelissamme KYC-prosessi: Tunne asiakkaasi ja noudata rahanpesulakia.

Tutustu myös Netvisor KYC -palveluun, joka helpottaa KYC-prosessina automatisoimalla monta vaihetta. Netvisor KYC on suunniteltu vastaamaan jokaisen ilmoitusvelvollisen tarpeita – toimialasta ja yrityksen koosta riippumatta.

Tässä vielä koottuna, mitä kaikkea Netvisor KYC tekee:

- asiakkaan perustietojen automaattinen rekisterihaku

- sähköinen henkilöllisyyden todentaminen

- sähköinen tietopyyntölomake asiakkaan tuntemistietoja varten

- automaattiset muistutukset tietopyynnön täyttämiseen

- automaattiset sanktio- ja pakotelistatarkistukset (Suomi ja ulkomaat)

- helppo riskiarvion määritys, joka tunnistaa hälytysmerkit puolestasi

- päivittyvät rekisteritiedot, joista näet muutokset tuntemistiedoissa

- integraatiot, joilla KYC-prosessi on helppo liittää esim. toiminnanohjaus- tai CRM-järjestelmään

- nopea ja asiantunteva tukipalvelu